IaaS (рынок России)

Cloud computing I SaaS I IaaS I PaaS I Облачная инфраструктура

Прогнозы развития рынка

Ожидается, что в 2019 году рынок IaaS составит 12,5 млрд рублей в сопоставимых ценах, а общий объем корпоративного потребления облачных серверных мощностей, включая услуги, предоставляемые на основе инфраструктуры за пределами РФ, достигнет 18 млрд. рублей, что составит около 40% от суммарного потребления виртуальных и физических серверов в России в 2019 году.

По прогнозам Parallels (Параллелз Софтвер) (2014 года) рынок IaaS будет расти со среднегодовым темпом в 30% и к концу 2016 года достигнет отметки в 17 млрд руб. ($526 млн).

По прогнозам аналитиков J’son & Partners, сделанным в 2014 году, к 2017 году рынок составит немногим менее 8 млрд руб., при этом среднегодовой темп роста составит 45%. Даже при текущем уровне функциональных возможностей сервисов рынок IaaS еще далек от насыщения, поэтому скорость его развития не будет значительно зависеть от изменений качества и функционала услуг.

2024

Объем российского рынка IaaS за год вырос на 34,5% до 135,5 млрд рублей

В 2024 году расходы на российском рынке IaaS (инфраструктура как услуга) составили около 135,5 млрд рублей. Это на 34,5% больше по сравнению с предыдущим годом, когда объем отрасли оценивался в 100,8 млрд рублей. Такие данные приводятся в исследовании международного консалтингового агентства iKS-Consulting, результаты которого опубликованы в конце июля 2025 года.

Уход из России зарубежных облачных провайдеров и сложность оплаты их услуг для российских пользователей послужили драйвером для перехода на отечественные платформы. Этот процесс, начавшийся в 2022 году в связи со сформировавшейся геополитической обстановкой, продолжился и в 2024-м. Наблюдается высокий спрос на построение частных облаков на мощностях поставщиков облачных услуг, что продиктовано повышенными требованиями к безопасности ИТ-инфраструктуры.

| | В некоторых случаях компании адаптировались к новым условиям ведения бизнеса, самостоятельно нашли пути получения оборудования и начинают активно развивать собственную ИТ-инфраструктуру: строят частные облака, как полностью на собственной инфраструктуре, так и с использованием предложений облачных провайдеров. Это тренд будет наблюдаться в ближайшие годы и тормозить развитие сегмента публичных облаков, — отмечает iKS-Consulting. | |

По итогам 2024 года лидирующую позицию на российском рынке IaaS занял провайдер Cloud.ru с долей 24,7%. На втором месте располагается РТК-ЦОД с 19,8%, а третью позиции поделили компании MWS и Selectel с долями в 8,1% у каждой. По собственной оценке Selectel, по итогам 2024 года после приобретения 100% Servers.ru (ООО «Единая Сеть») Selectel заняла 9,2% российского рынка IaaS, сообщили TAdviser в Selectel. Гид по российским системам PAM (Privileged Access Management)

Авторы исследования выделяют несколько ключевых факторов, способствующих быстрому расширению отрасли. Это, в частности, увеличение проникновения облачных услуг в целом и повышение доверия к таким сервисам со стороны крупного бизнеса. Наблюдается миграция значительной доли пользователей в российские облака из зарубежных после начала действия западных санкций в отношении РФ весной 2022 года. Кроме того, многие компании внедряют сервисы IaaS в связи с необходимостью оптимизации расходов на ИТ-инфраструктуру. Использование облачных решений может существенно сократить первоначальные капитальные затраты, поскольку организациям не нужно закупать собственное оборудование. При этом обеспечиваются гибкость и масштабируемость, что позволяет наращивать или сокращать мощности по мере необходимости. Положительное влияние на отрасль оказывает появление новых игроков. Существенным драйвером в 2023–2024 годах является спрос на инфраструктуру для ИИ: среди заказчиков востребованы серверы, оборудованные мощными ускорителями на основе графических процессоров (GPU). Из-за высокой стоимости такого оборудования увеличивается объем рынка в целом.

Еще одним стимулирующим фактором назван комплекс государственных мер по защите национального рынка. С 1 января 2025 года заказчикам (кроме организаций с муниципальным участием) запрещается использовать иностранное ПО на принадлежащих им значимых объектах критической информационной инфраструктуры (КИИ). Переход на отечественные системы виртуализации и прикладное ПО стимулируется и для крупных российских корпораций, особенно компаний с госучастием.

Аналитики iKS-Consulting полагают, что в перспективе спрос на сервисы IaaS в России продолжит демонстрировать устойчивую положительную динамику. В частности, в 2025 году ожидается прирост на уровне 28,4%, в результате чего объем сектора достигнет 174 млрд рублей. В 2026-м и 2027 годах прибавка прогнозируется в размере 27,4% и 24,9% соответственно.[1]

Рост российского рынка сервисов IaaS и PaaS на треть

По итогам 2024 года объем российского рынка сервисов IaaS (инфраструктура как услуга) и PaaS (платформа как услуга) увеличился практически на треть по отношению к 2023-му — на 31,2%. Отраслевые тенденции рассматриваются в отчете J’son & Partners Consulting, с которым TAdviser ознакомился в начале января 2025 года.

Отмечается, что с 2020-го по 2023 год расходы на сервисы IaaS и PaaS в России поднялись примерно в три раза. Основными факторами, способствующими быстрому расширению рынка, названы продолжающаяся миграция компаний в публичное облако и увеличение потребления существующей базы клиентов. В 2023–2024 годах конкуренция в рассматриваемом секторе усилилась: появились новые игроки, при этом провайдеры, давно представленные на рынке, сфокусировались на увеличении своей доли. Одновременно с этим, отрасль переходит в новую стадию развития: клиенты больше доверяют облакам, но ожидают от сервисов развитой функциональности.

С другой стороны, подчеркивают аналитики J’son & Partners Consulting, уровень зрелости российского рынка публичного облака в целом остается сравнительно низким. Совокупное количество клиентов провайдеров IaaS и PaaS составляет 77,4 тыс., но более половины из них потребляют облачные продукты менее чем на 10 тыс. рублей в месяц. При этом даже у крупных компаний, являющихся активными пользователями облачных сервисов, значительная часть нагрузок часто размещается в локальных центрах обработки данных. Причем эти дата-центры могут нуждаться в модернизации или масштабировании.

Одним из ключевых трендов 2024 года аналитики называют увеличение спроса на вычислительные ресурсы на основе графических процессоров (GPU): увеличение объема рынка в данном сегменте составило 55%. Примерно на 46% поднялась выручка в области сервисов управления контейнерами. Существенный рост показали нереляционные DBaaS («база данных как сервис») и сервисы работы с данными: затраты по этому направлению достигли в 2024 году 3,9 млрд рублей.

Авторы отчета отмечают, что у российских организаций сформировалась готовность тестировать и использовать облака разных провайдеров и в дальнейшем это продолжит выступать драйвером конкуренции и фактором, сдерживающим повышение цен. Среди ключевых тенденций развития IaaS и PaaS в России названы:

- Мультиоблачные и гибридные стратегии клиентов;

- Растущий спрос на профессиональные сервисы;

- Усиление конкуренции между облачными провайдерами;

- Развитие предложений для клиентов, использующих гибридную инфраструктуру как на уровне программного обеспечения, так и на уровне профессиональных сервисов;

- Увеличение спроса и предложения в сегменте серверов без программного обеспечения;

- Повышение уровня внимания к сервисам и функциям в области безопасности;

- Повышение зрелости PaaS-сервисов и использование некоторыми провайдерами развитых PaaS как ключевого дифференциатора от конкурентов.

В целом, как ожидается, российский рынок облаков продолжит демонстрировать устойчивую положительную динамику. Так, в сфере IaaS показатель CAGR (среднегодовой темп роста в сложных процентах) в период с 2024-го по 2029 год прогнозируется на уровне 24,2%, по направлению PaaS — 31%. При этом в области инфраструктурных сервисов наибольшая динамика роста ожидается в сегментах услуг для хранения и вычислений с GPU, а в части платформенных сервисов — в сегменте служб управления контейнерами. Развитию отрасли будет способствовать растущий объем инвестиций крупнейших игроков рынка в соответствующую инфраструктуру.[2]

Вызовы и планы российских компаний по развитию облачной ИТ-инфраструктуры

Selectel 23 апреля 2024 года представил результаты опроса российских компаний об изменениях, вызовах и планах по развитию облачной ИТ-инфраструктуры. В ежегодном исследовании приняло участие более 300 специалистов, которые развивают и администрируют ИТ-инфраструктуру своей организации или внешних заказчиков.

По результатам опроса, абсолютное большинство компаний (55%) на апрель 2024 года управляют ИТ-инфраструктурой по гибридной модели, совмещая облако провайдера и собственные серверы. В свою очередь, более трети опрошенных (37%) размещают ИТ-системы исключительно в облаках, а 23% компаний пользуются услугами сразу нескольких провайдеров. Реже встречаются компании, которые держат ИТ-инфраструктуру в собственном контуре (21%).

| | Последствия экономической турбулентности последних лет закономерно объясняют преобладание гибридных облаков, — сказал Константин Ансимов, директор по продуктам Selectel. — Развивать инфраструктуру исключительно силами самой компании стало сложнее и дороже, при этом нельзя взять и одним днем избавиться от накопившегося legacy. Поэтому всё больше компаний выносят продуктивные ИТ-системы во внешние облака, а собственные серверы приспосабливают для второстепенных задач (например, бэкапов) или списывают вовсе. Развитие мультиоблаков, то есть, работа с несколькими облачными провайдерами, в свою очередь, объясняется желанием заказчиков исключить зависимость от одного провайдера, а иногда — протестировать несколько разных решений. | |

За 2023 год у 40% компаний увеличились потребности в использовании облачных инфраструктурных сервисов, при этом у 33% компаний возникла необходимость в решениях, которые они не использовали ранее, что говорит об активной цифровизации российских компаний. Только 8% респондентов отметили снижение потребности в различных облачных решениях и услугах.

Среди основных драйверов перемен компании называют изменение потребностей бизнеса (41%), внедрение новых технологий (33%) и потребность в оптимизации ресурсов (32%). Некоторые респонденты, как и в 2022 году, отмечали необходимость в импортозамещении зарубежных средств управления ИТ-инфраструктурой (27%), однако в 2023 году эта причина переместилась на последнее место.

В 2023 году российские компании столкнулись с рядом вызовов в вопросах управления ИТ-инфраструктурой. Ключевым фокусом для российских компаний стало обеспечение безопасности хранения и обработки данных, об этом сообщило 48% респондентов. По результатам аналогичного опроса за 2022 год эта задача занимала только третью позицию, в то время как в 2023 году вышла в лидеры.

При этом значительное число компаний (43%) по-прежнему обеспокоено вопросом доступности «железа» и программного обеспечения. Среди других вызовов респонденты выделили поддержку бесперебойной работоспособности (28%), наем специалистов (21%) и соответствие требованиям регуляторов (20%).

Несмотря на турбулентность экономики и высокую неопределенность, 46% компаний продолжат расширять ИТ-инфраструктуру. При этом 41% респондентов в ответ на вызовы, связанные с обеспечением безопасности данных, планируют усилить это направление деятельности.

39% респондентов отметили, что планируют использовать новые облачные решения для оптимизации и увеличения производительности ИТ-систем. Почти четверть компаний (21%) планируют развивать ИТ-инфраструктуру по гибридной модели и 7% локально. Примечательно, что 27% компаний в вопросах управления IT-инфраструктурой не планируют наперед и ориентируются по ситуации.

Опрос проводился среди 300 ИТ-специалистов российских компаний, большая часть которых — представители среднего и малого бизнеса. При этом большинство опрошенных так или иначе связаны с администрированием ИТ-инфраструктуры, а 61% респондентов занимают руководящие должности.

2023: Рост рынка на треть до 121 млрд рублей

Объем российского рынка инфраструктурных облачных сервисов в 2023 году достиг 121 млрд рублей, увеличившись на 33,9% относительно показателя годичной давности. Об этом свидетельствуют данные консалтингового агентства iKS-Consulting, которые были обнародованы в конце февраля 2024 года.

Согласно исследованию, около 83% рассматриваемого рынка в 2023 году пришлось на решения IaaS (инфраструктура как услуга; аренда вычислительных мощностей, на которых клиенты могут запускать свои сервисы), а оставшуюся долю 17% занимают продукты PaaS (платформа как услуга; предоставление пользователям готовой облачной платформы для разработки).

Как пишет «Коммерсантъ» со ссылкой на отчет iKS-Consulting, существенный подъем рынка инфраструктурных облачных сервисов в РФ в 2023 году произошел отчасти в связи с увеличением проникновения облачных услуг, переходом «значительной доли пользователей в российские облака из зарубежных», появлением на рынке новых участников и «фокусированием крупных провайдеров на секторе облачных услуг». Кроме того, сказывается повышение доверия к облачным инфраструктурам со стороны крупного бизнеса и политики оптимизации затрат на ИТ-инфраструктуру, проводимой многими компаниями.

В iKS-Consulting добавляют, что импортозамещение и отказ от ряда зарубежных ИТ-решений запустили структурные изменения рынка российской разработки ПО, собственных разработок внутри компаний, а это может стать долгосрочным драйвером роста продаж российских облачных решений.

| | По мере роста рынка и его насыщения темпы расширения немного падают. Постепенно затухает влияние перехода в отечественные облака, — говорит ведущий консультант iKS-Consulting Станислав Мирин. — В модели развития рынка на 2024 год мы закладываем рост 29% в деньгах. Остается базовый фактор — цифровизация бизнеса. Добавляется активное внедрение технологий, связанных с искусственным интеллектом. | |

В исследовании также отмечается растущая доля государственных заказов на рынке сервисов облачной инфраструктуры. Такая тенденция обусловлена развитием госуслуг на базе облаков и активным переводом органов власти на единую платформу, считают поясняют аналитики.

Из материалов iKS-Consulting, выдержи из которых приводит журнал Forbes, следует, что по итогам 2023 года «Ростелеком-ЦОД» был лидером российского рынка инфраструктурных облачных сервисов по доле выручки (23,7% примерно столько же было у компании в 2022 году). Следом расположились компании Cloud.ru (21,8% против 17,6% годом ранее), Yandex.Cloud (9,8% против 7,4% в 2022 году), Selectel (7,2%; по сравнению с 2022 годом доля не изменилась) и МТС (6,2%; по сравнению с 2022 годом доля не изменилась).

Комментируя существенное укрепление позиций Cloud.ru и Yandex Cloud, аналитики отметили, что этих вендоров объединяет стремление развивать облака в совокупности с построенными вокруг компаний экосистемами. У этих игроков облачные сервисы являются продолжением широкого спектра других сервисов, включая финансовые, транспортные услуги, электронную коммерцию и т. п., добавили в iKS-Consulting.

В сегменте IaaS «Ростелеком-ЦОД» остается лидером, но в категории PaaS первые два места удерживают Cloud.ru и Yandex.Cloud. По мнению аналитиков, драйвером роста доли Cloud.ru выступает доступ к сервисам для создания и работы с моделями искусственного интеллекта, тогда как подразделение «Яндекса» сконцентрировано на услугах по предоставлению платформ для баз данных и управлению кластерами Kubernetes.[3][4]

2022

Российский рынок публичных IaaS сервисов вырос за год на 20%

В Linxdatacenter прогнозируют, что при сохранении существующей экономической ситуации в 2023 году российский облачный рынок публичных IaaS сервисов покажет рост примерно на 15%. Об этом компания сообщила 22 февраля 2023 года.

По оценкам Linxdatacenter и динамике клиентских запросов на размещение ресурсов в облаке за 2022 год российский рынок публичных IaaS сервисов вырос на 20%.

Значительная часть клиентского спроса в 2022 году была связана с миграцией информационных систем и ИТ-инфраструктуры крупного бизнеса в частные или публичные облака в рамках комплексных ИТ-проектов по системной интеграции.

Высокая динамика спроса была обусловлена, в первую очередь, повысившимися санкционными рисками и условиями неопределенности. В итоге весной на рынке возник острый дефицит серверного оборудования, который был усилен стремлением бизнеса к локализации всей ИТ-инфраструктуры внутри страны, что спровоцировало рост спроса на облачные сервисы.

Летом стали налаживаться процессы параллельного импорта, постепенно стали появляться варианты по приобретению оборудования, в том числе локального и азиатского производства, но выросли сроки поставок в сравнении с 2021 годом. Тем не менее, мощный импульс спроса, заданный весенним кризисом, обеспечил рынку облаков дополнительный рост.

Операторы дата-центров и облачные провайдеры также столкнулись с дефицитом доступных серверов и СХД, но благодаря налаженным или быстро перестроенным логистическим каналам им удалось решить эту проблему с минимальными потерями.

| | Отмечу, что возникшую после ухода зарубежных вендоров нехватку вычислительных ресурсов бизнес частично компенсировал с помощью облачных сервисов IaaS. Интерес к IaaS вырос также за счет локальных подразделений ушедших из страны иностранных компаний, которым необходимо было перенести ресурсы из глобальных облачных хранилищ в российские, - сказал генеральный директор Linxdatacenter Михаил Ветров. | |

По его словам, также повысилась востребованность PaaS-решений, они были интересны бизнесу, использующему большой спектр инструментов, встроенным в облачную платформу.

| | К концу 2022 года повышенный спрос на услуги облачных провайдеров, вызванный началом СВО и кризисом предложения, прошел, однако интерес бизнеса остается достаточно высоким. В 2023 году можно ожидать, что заказчики будут находиться в процессе адаптации своих ИТ-стратегий к новым экономическим реалиям, будет усилено внимание к отечественным платформам виртуализации, что потребует времени и сформирует спрос на комплексные проектные решения со стороны облачных провайдеров. При условии, что в стране не произойдет кардинальных изменений, связанных с новыми санкциями, дальнейшим ухудшением экономики или регуляторными ограничениями, можно ожидать, что к концу 2023 года рынок продемонстрирует менее амбициозный, но тем не менее уверенный рост примерно в 15%», – отметил Михаил Ветров. | |

Достижение технологической независимости останется главным драйвером роста облачного рынка. Наибольшую выгоду получат облачные провайдеры, которые сумеют предложить клиентам максимальную гибкость в оптимизации ИТ-ландшафта в текущих условиях, выборе платформы виртуализации и диверсифицированного набора услуг для решения различных бизнес-задач в рамках одного окна.

Рост рынка на 41,6%

Объем российского рынка решений IaaS по итогам 2022 года составит 86,6 млрд рублей, что на 41,6% превзойдет показатель годичной давности. Такие предварительные данные 12 декабря 2022 года обнародовали аналитики iKS-Consulting.

По их словам, активному переходу корпоративных пользователей с иностранных облачных сервисов на российские облака способствовало вступление в силу западных санкций в отношении российских компаний с весны 2022 года.

Как пишут «Ведомости» со ссылкой на исследование iKS-Consulting, из-за ухода иностранных игроков спрос перераспределился, и места ушедших зарубежных поставщиков заняли российские игроки. В частности, Yandex Cloud и Selectel выросли быстрее остальных лидеров и обогнали в пятерке лидеров «Крок» и МТС.

При этом почти половина компаний пользовались услугами сразу нескольких провайдеров. Основными потребителями облаков авторы исследования называют ритейл.

Помимо увеличения числа клиентов отдельные компании увеличили долю рынка за счёт повышения цен на свои услуги, следует из ответов опрошенных «Ведомостями» IaaS-провайдеров и потребителей услуг. В частности, в апреле 2022 года Selectel повысил на 40-60% цены на большинство самых распространённых услуг, рассказал директор по развитию инфраструктурных продуктов компании Константин Анисимов.

По его словам, в течение года Selectel помогал российским компаниям мигрировать от зарубежных игроков, утверждает Ансимов.

| | Для некоторых российских компаний Amazon Web Services, Google Cloud Platform или Microsoft Azure были основным облаком, для некоторых — дополнительным, — сказал он. | |

В 2022-м компании мигрировали от зарубежных игроков к наиболее зрелым российским провайдерам.

Представитель МТС заверил, что компания не повышала расценок на облачные услуги, в то же время выручка CloudMTS по итогам третьего квартала 2022 года выросла на 79% в годовом исчислении.[5]

2021: Российский рынок IaaS и PaaS выроc на 38,3%

В 2021 году объем российского рынка облачных инфраструктурных сервисов достиг 55 млрд рублей, что на 38,3% больше, чем годом ранее. Темпы роста оказались рекордными, сообщают аналитики iKS-Consulting в декабре 2021 года.

Речь идет о решениях IaaS и PaaS. Расходы на них в России в долларовом выражении по итогам 2021 года увеличились на 34,9%. Затраты на IaaS составили 46,6 млрд рублей против 33,3 млрд рублей годом ранее, а сегмент PaaS вырос с 6,1 млрд до 7,9 млрд рублей.

На российском рынке продуктов «инфраструктура как услуга» в 2021 году почти все игроки сохранили свои позиции относительно 2020-го. Лишь SberCloud смог подняться с пятой на вторую позицию списка. Кроме того, в топ-10 попал Yandex.Cloud благодаря более чем 5-кратному росту выручки на рассматриваемом рынке. Также высокие темпы роста продемонстрировали Selectel, VK Cloud Solutions и «Ростелеком-ЦОД».

Аналитики также представили расстановку сил среди поставщиков так называемых функциональных PaaS-решений. Их предлагают ведущие провайдеры, в эту категорию не входит веб-хостинг, платформы видеонаблюдения и ряд платформенных сервисов, которые по фактическому определению подходят под понятие PaaS, но не все игроки рынка относят их к сегменту PaaS. По итогам 2020 года объем функционального PaaS составил 2,26 млрд рублей. Лидерами в этом сегменте названы компании SberCloud, Yandex.Cloud, а также CDN-провайдер CDNvideo и компания NGENIX. На долю перечисленных четырех компаний пришлось более 70% рынка. Оставшиеся компании занимают доли не более 7%.

В 2021 году этот сегмент увеличился почти в 2 раза до 4,4 млрд рублей. Это рост связан с высокой активностью двух лидеров, суммарная доля которых на рынке превышает 65%.

Как отмечают авторы исследования, пандемия коронавируса COVID-19 радикальным образом повлияла на изменение уклада жизни и экономику всего мира. События, связанные с коронавирусом, стали мощным фактором, влияющим на развитие многих отраслей, они определяют изменения поведения потребителей на ближайшие годы.

Потребность в удаленных информационных ресурсах, необходимость взаимодействия сотрудников между собой, общение поставщиков с клиентами в «удаленном режиме» вызвала взлет сервисов унифицированных коммуникаций, способствовала тренду цифровизации бизнес-процессов, росту потребности в устойчивой информационной инфраструктуре, обеспечивающей доступность данных и сервисов из различных локаций.

По словам аналитиков, знаковым событием в истории миграции государства в «ГосОблако» стало принятие Правительством РФ положения о проведении эксперимента по переводу информационных систем госорганов на единую облачную платформу. Исполнителями эксперимента в интересах Минцифры стали «Ростелеком» и НИИ «Восход». В 2021 году эксперимент был признан успешным. По состоянию на середину 2021 года на услуги «ГосОблака» переведены информационные системы 10 ведомств и внебюджетных фондов - ЦИК России, ФСС, Минтруд, Минюст, Росархив, Росимущество, Ростехнадзор, ПФР, Росреестр, а также Минцифры.

По прогнозам iKS-Consulting, объем российского рынка облачных инфраструктурных сервисов будет расти примерно на 27%, при этом ожидается, что некоторые сегменты (IaaS) будут расти в отдельные годы до 32%.

Согласно базовому прогнозу, объем рынка облачных инфраструктурных сервисов в 2025 году достигнет 140 млрд руб. Доля IaaS в объеме рынка облачных услуг в последние годы увеличивается и в 2025 году ее объем превысит 124 млрд рублей.[6]

2020

Российский рынок IaaS вырос на 32,3%, до $287,44 млн

По данным аналитиков IDC, которые были обнародованы 18 января 2021 года, в 2020-м объем российского рынка решений IaaS достиг $287,44 млн, увеличившись на 32,3% в сравнении с 2019 годом.

Как отмечают исследователи, компании все чаще выбирают облачную инфраструктуру в качестве основы для своих проектов в области цифровой трансформации и модернизации ИТ-систем. А пандемия коронавируса COVID-19 подтолкнула организации к тому, чтобы сосредоточиться на обеспечении гибкости и оптимизации затрат, и тем самым ускорила рост внедрения облачных решений IaaS.

| | Исследования IDC показывают, что организации стремятся интегрировать облачную инфраструктуру как услугу с другими решениями для оптимизации затрат и обеспечения устойчивого развития бизнеса в условиях крайне нестабильной экономики. В этом контексте доступность экосистемы провайдера и стратегия развития, основанная на передовой практике, становятся решающими факторами при выборе поставщика облачных услуг, — отметил руководитель исследований облачных сервисов Дмитрий Гаврилов в «IDC Россия/СНГ». | |

На российском рынке IaaS сохраняются высокие темпы роста. Интерес к «инфраструктуре как сервису» растет как со стороны бизнеса, так и со стороны госсектора, при этом крупные заказчики предпочитают комплексные услуги, в которых IaaS является только одной из составляющих.

18 января 2022 года аналитики IDC также сообщили, что за последние три года отечественные поставщики добились повышения уровня зрелости и увеличения функциональности предложений публичной облачной инфраструктуры. По данным IDC, российские предприятия при выборе поставщиков облачных услуг все чаще склонны рассматривать локальные экосистемы. На рынке идет консолидация бизнеса и активов местных поставщиков, что помогает им значительно укреплять свои позиции, говорится в отчете.

Российский рынок решений IaaS и PaaS вырос на 33%, до 15,8 млрд рублей

Объем российского рынка решений IaaS и PaaS по итогам 2020 года достиг 15,8 млрд рублей, что на 33% больше, чем годом ранее. Об этом говорится в исследовании J’son & Partners Consulting.

Согласно уточненным данным аналитиков, в 2018-2019 гг. рост рынка в деньгах измерялся 22% и 29% соответственно. Таким образом, в 2020 году положительная динамика усилилась, однако её нельзя назвать «взрывной», несмотря на такие мощные драйверы облачной отрасли, как локдаун и перевод значительной части офисного персонала на удаленную работу, а также рост интенсивности торговых транзакций в онлайн, отмечается в докладе.

По итогам 2020 года уровень проникновения IaaS/PaaS в России остался низким — чуть более 3% от общего количества компаний с ШПД-доступом в интернет, хотя в сегменте крупных и средних предприятий показатель почти в 10 раз выше среднего по рынку. Исследователи указывают, что отчасти такая ситуация вызвана ростом потребления ориентированных на малый бизнес корпоративных приложений в формате SaaS, то есть малый и в особенности микробизнес предпочитает использовать готовые облачные бизнес-приложения вместо покупки IaaS/PaaS, а сервисы IaaS/PaaS используют провайдеры SaaS и крупные компании не ИТ-сектора.

По данным J'son & Partners Consulting, в 2020 году почти 80% компаний, использующих IaaS или PaaS, относились к торговле и сфере услуг, включая телекоммуникационные, ИТ, государственные и финансовые. Структура рынка в денежном выражении остается стабильной – за период 2014-2019 гг. не было отмечено существенных изменений, за исключением роста в сегменте «Госуправление», связанного с внедрением онлайн-сервисов госуслуг, ЕМИАС и аналогичных. Специалисты обращают внимание на то, что высокая доля потребления IaaS/PaaS со стороны торговли и сферы услуг – это обратная сторона крайне низкого объема потребления со стороны промышленных и транспортно-логистических предприятий.

В территориальной структуре потребления IaaS/PaaS по-прежнему около 55% составляют компании, расположенные в Москве и Московской области. Даже для России с присущей ей высокой концентрацией экономической активности в московском регионе это анормально высокая доля. Такой перекос, по словам аналитиков, является следствием горизонтальной структуры рынка, где преобладают крупные компании, использующие IaaS/PaaS в дополнение к colocation/dedicated и/или своей собственной ИТ-инфраструктуре. Таким образом, пока рынок IaaS/PaaS повторяет структуру рынка колокации и в целом – структуру размещения площадей дата-центров в России, где превалирует Москва и близлежащие области.

В исследовании также говорится, что с 2014 по 2020 годы объем российского рынка IaaS/PaaS вырос 5-кратно по количеству компаний-пользователей, и в 6 раз по размеру рынка в денежном выражении, что соответствует ежегодному росту на уровне 35%. В период с 2016-2018 гг. наблюдалась устойчивая тенденция замедления темпов роста рынка как по клиентской базе, так и в денежном выражении. Эта тенденция была переломлена в 2019-2020 гг.

Основным драйвером роста рынка эксперты считают расширение потребления публичных IaaS/PaaS со стороны крупных предприятий и организаций, преимущественно ориентированных на розничный бизнес и госуслуги, а также потребления со стороны малых предприятий, в основном представленные провайдерами SaaS и онлайн-сервисов.

Также аналитики отметили устойчивую тенденцию на сокращение рыночной доли независимых нишевых игроков и формирование трех «полюсов» российского рынка IaaS/PaaS: операторы связи, путем поглощений развивающие направление IaaS/PaaS и предлагающие комплексные коммуникационные и вычислительные сервисы заказчикам в государственном и корпоративном сегментах, и развивающиеся органически конкурирующие между собой глобальные и российские гипермасштабируемые игроки.[7]

«Сбер» вошел в топ-5 поставщиков IaaS в России

Объем всего российского рынка облачных сервисов в 2020 году достиг 100 млрд рублей, что на 19,5% больше, чем годом ранее. В топ-5 поставщиков решений IaaS впервые вошел SberCloud (входит в экосистему Сбербанка), опередив «Онланту», свидетельствуют данные аналитиков iKS-Consulting.

Лидирующая пятёрка на российском рынке услуг IaaS выглядит следующим образом:

- «Ростелеком» (20,8%);

- МТС (11,2%);

- «Крок» (8,3%);

- Selectel (8,2%);

- SberCloud (6,2%).

Рывок «Сбера» на облачном рынке в iKS-Consulting связали с низкой базой в 2019 году, общей активностью компании и началом партнерства с китайской Huawei, предлагающей услуги своего «облака» через SberCloud.

| | Мог также сказаться запуск экосистемы «Сбера» и увеличение числа клиентов среди госкорпораций, — сказал ведущий консультант iKS-Consulting Станислав Мирин, чьи слова приводит «Коммерсантъ». | |

Показатель в 6,2% — это только IaaS, а доля компании на рынке в целом, включая услуги по предоставлению облачных платформ в качестве сервиса (PaaS), около 9–10%, отмечает гендиректор SberCloud Евгений Колбин. Выручка же компании, по его оценке, в 2020 году выросла в 22 раза. Он объяснил подъем доходов расширением количества клиентов и ростом потребления облачных сервисов со стороны в первую очередь представителей крупного бизнеса.

Между тем, один из источников издания заявил, что SberCloud, фактически не имея собственных продуктов, перепродает инфраструктуру партнеров с наценкой, в том числе структурам самого Сбербанка. Вместо того чтобы строить здоровую рыночную конкуренцию, делать лучшие продукты, они заливают рынок деньгами, монополизируя его, заявил собеседник.

На рост практически всех компаний повлияла пандемия коронавируса COVID-19, считает директор по развитию «Крок Облачные сервисы» Максим Березин. По его мнению, бизнес «наращивал мощности для организации удаленной работы своих сотрудников, запуска и развития клиентских онлайн-сервисов».[8]

2019

Российский рынок решений IaaS за год вырос на 38%

Расходы на облачные решения IaaS (инфраструктура как услуга) в России по итогам 2019 года достигли 23 млрд рублей, увеличившись на 38% относительно предыдущего года. Такие данные приводит аналитическое агентство «ТМТ Консалтинг».

Участники рынка также отмечают всплеск затрат на IaaS. Так, в «Ростелекоме» сообщили о 32-процентном росте сегмента при увеличении всего российского рынка облачных услуг на 24%. В 2019 году произошел существенный сдвиг в отношении к облачным решениям со стороны госсектора, в значительной степени стимулированный национальной программой «Цифровая экономика», пояснили в компании изданию ComNews.

Директор по развитию «Крок Облачные сервисы» Максим Березин говорит, что в 2019 году конкуренция на рынке IaaS сильно обострилась, в результате чего облачные провайдеры стали уделять больше внимания конкретным сегментам, например, малому и среднему бизнесу. Также он отметил растущий интерес к так называемым управляемым сервисам, которые среди прочего обеспечивают настройку, мониторинг, администрирование облачных сред.

Генеральный директор ActiveCloud в России Дмитрий Яшин назвал трендом 2019 года набирающий обороты запуск цифровых магазинов для облачных сервисов. К тому времени рыночное предложение в большей степени сконцентрировано на продаже через цифровые магазины облачных продуктов глобальных поставщиков - Amazon Web Services или Microsoft Azure, которые российским поставщикам в силу развитого API проще интегрировать в собственные маркетплейсы. Однако число доступных российских сервисов также постепенно растет, добавил он.

По данным агентства, крупнейшими поставщиками услуг IaaS в России по итогам 2020 года стали МТС (14%), «Ростелеком» (13%) и DataLine (9%).[9]

Данные J'son & Partners Consulting

В 2019 г. объем российского рынка IaaS/PaaS составил, по оценке J'son & Partners Consulting, 11,9 млрд. руб., увеличившись на 29% к 2018 г. Согласно уточненным данным, в 2018 году российский рынок IaaS/PaaS в денежном выражении вырос на 22%, в 2017 году на 28%, в 2016 году на 34%. Таким образом, в 2019 году была преодолена тенденция замедления темпов роста, имевшая место в 2016-2018 гг.

По итогам 2019 года общий уровень проникновения IaaS/PaaS в России пока остается низким – немного более 2% от общего количества хозяйствующих субъектов имеющих широкополосный доступ в Интернет, хотя в сегменте крупных и средних предприятий проникновение почти в 10 раз выше среднего. Отчасти такая ситуация связана с ростом потребления ориентированных на малый бизнес корпоративных приложений в формате SaaS. То есть малый и в особенности микробизнес предпочитает использовать готовые облачные бизнес-приложения вместо покупки IaaS/PaaS, а сервисы IaaS/PaaS используют провайдеры SaaS и крупные компании не ИТ-сектора.

По данным J'son & Partners Consulting, в 2019 году почти 80% компаний-пользователей IaaS/PaaS относились к торговле и сфере услуг, включая телекоммуникационные, ИТ, государственные и финансовые. Эта структура стабильна – за период 2014-2019 гг. не было отмечено существенных изменений, за исключением роста в сегменте «Госуправление», связанного с внедрением онлайн-сервисов госуслуг, ЕМИАС и аналогичных. Важно отметить, что высокая доля потребления IaaS/PaaS со стороны торговли и сферы услуг – это обратная сторона крайне низкого объема потребления со стороны промышленных предприятий. В территориальной структуре потребления IaaS/PaaS около 55% составляют компании, расположенные в Москве и Московской области.

С 2014 по 2018 годы рынок IaaS/PaaS в России утроился как по количеству компаний-пользователей, так и по размеру рынка в денежном выражении, что соответствует ежегодному росту с CAGR на уровне 37%. Однако уже с 2016 года наблюдалась устойчивая тенденция замедления темпов роста рынка как по клиентской базе, так и в денежном выражении.

Резкое ускорение роста абонентской базы, имевшее место в 2019 году, пока не привело к столь же существенному приросту рынка в денежном выражении, но, тем не менее, создает потенциал его роста в 2020 году и в последующие годы, основой которого может стать увеличение объема потребления IaaS/PaaS существующими пользователями, и, как следствие, рост ARPU, особенно в сегментах малых и микропредприятий. По прогнозу J’son & Partners Consulting, ежегодные темпы прироста рынка IaaS/PaaS в период 2020-2025 гг. в денежном выражении составят 23% в год на фоне смены отрицательной динамики ARPU в 2020-2021 г. на слабо выраженную положительную в период 2022-2025 гг.

2018

Данные ТМТ Консалтинг

По данным исследования аналитического агентства "ТМТ Консалтинг" объем российского рынка публичных облачных услуг в 2018 году вырос на 31% и достиг 55,9 млрд руб.

Более 65% рынка публичных облачных услуг формирует сегмент SaaS, что обусловлено активностью здесь большого количества предприятий среднего и малого бизнеса. Около трети рынка приходится на сегмент IaaS, где по-прежнему доминируют крупные и средние предприятия. PaaS формирует немногим более 4% рынка, но за последний год спрос на этот вид облачных услуг обозначился более явно (с учетом расширения присутствия российских интернет-компаний и более активной миграции пользователей на отечественные платформы).

Рынок IaaS в 2018 году достиг 16,8 млрд руб. при росте на 27%. Усилению динамики здесь способствует активное продвижение ряда крупных игроков, обладающих широкими инвестиционными возможностями, необходимой ИКТ-инфраструктурой и компетенциями. Лидерами по выручке от IaaS стали ГК Ростелеком, МТС и Сервионика/СбКлауд (суммарная доля – 34%).

По прогнозу "ТМТ Консалтинг", в 2019 году объем рынка публичных облачных услуг в целом вырастет на 28%. При этом сегмент SaaS прирастет на 25% (в том числе за счет расширения проникновения в госсекторе), IaaS - на 34%, PaaS - на 36%. Продолжится сокращение доли иностранных провайдеров на фоне консолидационных процессов, запускаемых крупными отечественными игроками (в первую очередь в сегменте IaaS).

В 5-летней перспективе "ТМТ Консалтинг" прогнозирует среднегодовой темп роста (CAGR2018/2023) на рынке публичных облачных услуг на уровне 20%. Его объем к 2023 году увеличится в 2,5 раза и достигнет 142 млрд руб. Основным сегментом останется SaaS, на него будет приходиться 62% рынка.

J’son & Partners: 8,8 млрд рублей (+21%)

13 мая 2019 года стало известно, что J’son & Partners Consulting (Джейсон энд Партнерс Консалтинг) представил результаты исследования «Российского рынка IaaS/PaaS в 2014-2018 гг. Прогнозы до 2022 г.».

В исследовании рассматривается только публичная модель предоставления IaaS, модель частного облака полностью исключена из рассмотрения. В исследуемый объем рынка IaaS включены услуги PaaS ввиду невозможности корректно выделить их из предложений провайдеров сервисов IaaS и PaaS. Ограниченный описанным выше российский рынок IaaS/PaaS составил в 2018 году, по оценке J'son & Partners Consulting, 8,8 млрд. руб., увеличившись на 21% по отношению к 2017 году.

Это крайне скромный объем, составляющий лишь 0,2% от глобального рынка при доле России в мировой экономике в 1,5-1,8%. При этом темпы роста российского рынка в рублевом исчислении в 2018 году (21%) не превышают таковых для глобального рынка в долларовом исчислении. Согласно уточненным данным, в 2017 году российский рынок IaaS/PaaS в денежном выражении вырос на 27%, в 2016 году на 34%, в 2015 году на 74%. Таким образом, налицо - замедление темпов роста рынка.

По итогам 2018 года общий уровень проникновения IaaS/PaaS в России пока остается низким – менее 2% от общего количества хозяйствующих субъектов имеющих широкополосный доступ в Интернет, хотя в сегменте крупных и средних предприятий проникновение почти в 10 раз выше среднего. Отчасти такая ситуация связана с ростом потребления ориентированных на малый бизнес корпоративных приложений в формате SaaS, то есть малый и в особенности микробизнес предпочитает использовать готовые облачные бизнес-приложения вместо покупки IaaS/PaaS, а сервисы IaaS/PaaS используют провайдеры SaaS и крупные компании не ИТ-сектора.

По данным J'son & Partners Consulting, в 2018 году более 70% компаний-пользователей IaaS/PaaS относились к торговле и сфере услуг, включая телекоммуникационные, ИТ и финансовые. Это обратная сторона крайне низкого объема потребления со стороны промышленных предприятий. В территориальной структуре потребления IaaS/PaaS более 65% составляют компании, расположенные в Москве и Московской области.

Даже для России с присущей ей высокой концентрацией экономической активности в московском регионе - это анормально высокая доля. Такой перекос является следствием горизонтальной структуры рынка, где преобладают крупные компании, использующие IaaS/PaaS в дополнение к colocation/dedicated и/или своей собственной ИТ-инфраструктуре. Таким образом, пока рынок IaaS/PaaS повторяет структуру рынка colocation и в целом – структуру размещения площадей дата-центров в России, где превалирует Москва и близлежащие области.

Что касается перспектив развития рынка IaaS/PaaS, то появление среди специализированных российских провайдеров мощных игроков, способных уже в ближайшие годы значительно изменить конкурентный ландшафт рынка. Так, сервисы Яндекс и Mail.Ru в перспективе могут стать полноценной заменой сервисам AWS и Azure, либо дополнением им, если будет выбран перспективный путь партнерства с глобальными провайдерами IaaS/PaaS и модель мультиоблака. К операторам гиперскейл-дата центров могут присоединиться и операторы схожих по размеру корпоративных дата-центров, в первую очередь – Сбербанк, с услугой публичного облака Сбербанк Cloud.

По прогнозу J’son & Partners Consulting, рост рынка IaaS/PaaS в денежном выражении составит 18% в год на фоне смены затухающей положительной динамики ARPU в 2015-2018 годах на слабо отрицательную в период 2019-2022 гг.

Данные iKS-Consulting

Согласно предварительной оценке iKS-Consulting, по итогам 2018 года российский рынок облачных услуг вырос на 25% по сравнению с 2017 годом и достиг 68,4 млрд руб. Основной объем рынка — до 70% — приходился на сегмент Software as a Service (SaaS, программное обеспечение, которое работает в облаке, пользователи получают к нему доступ через интернет). В ближайшие годы этот рынок будет расти в среднем на 23% в год и по итогам 2022 года может достичь 155 млрд руб., говорится в исследовании iKS-Consulting (есть у РБК)[10].

Аналитики указывают, что Россия стала экспортером облачных услуг: доля зарубежных клиентов в выручке отечественных облачных провайдеров составляет 5,1%, или 2,4 млрд руб., в сегменте SaaS. В выручке сегмента Infrastructure as a Service (IaaS, серверы, хранилища данных, сети, операционные системы в облаке, которые клиенты используют для разворачивания и запуска собственных программных решений) на зарубежных заказчиков приходилось 2,2%, или 380 млн руб.

2017: Прогноз SAP и Forrester Russia

SAP CIS (САП СНГ) и Forrester Russia представили в начале года результаты исследования рынка облачных технологий в России. По результатам исследования, аналитики Forrester Russia сделали вывод, что отечественный рынок облаков будет расти быстрее, чем ИТ – рынок в целом, и к 2020 году его объем составит 48 млрд руб. То есть при среднегодовом темпе в 21% рынок облаков вырастет в 3 раза по сравнению с 2015 годом.

По данным исследования, крупный бизнес максимально готов к использованию облачных услуг: в этом сегменте свыше 90% опрошенных знают про облачные услуги, в малом бизнесе – свыше 70%. При этом в крупном бизнесе 54,5% опрошенных пользуется одновременно облачными услугами из 2-х и более категорий, в среднем бизнесе – 50%, в малом – 43%.

Большинство респондентов ассоциируют облачные услуги с виртуальной инфраструктурой (IaaS), хотя сейчас наибольшую долю на рынке занимает модель SaaS — 58,9%. На IaaS и PaaS пока приходится соответственно 37,2% и 3,9% в объеме рынка. По данным исследования доля SaaS к 2020 году увеличится до 62,4%, а IaaS - снизится до 32,3%.

2016

CNews Analytics

Forrester

iKS-Consulting: 9,6 млрд рублей (+43%)

По данным iKS-Consulting, объем рынка IaaS в 2016 году составил 9,6 млрд рублей, что на 43% больше показателя 2015 года.

Несмотря на стагнацию на рынке ИТ в целом, IaaS показывает стремительный рост.

Однако в среднесрочной перспективе темпы роста рынка будут постепенно снижаться в связи с ростом уровня проникновения услуги и медленным смещением спроса крупных и средних клиентов от услуг IaaS к сервисам SaaS. Малые компании и ИП чаще всего сразу приобретают услуги в сегменте SaaS.

ТОП-3 игроками рынка IaaS по итогам 2016 года являются компании «Ай-Теко», DataLine, «КРОК», на долю которых приходится более 30% всей выручки от услуг IaaS в публичных и гибридных облаках.

2015

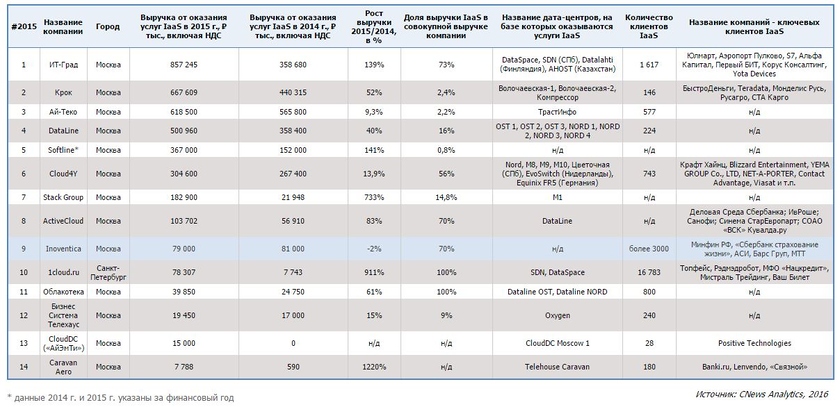

CNews Analytics: 3,8 млрд руб (+63%)

В рамках обзора «Облачные сервисы 2016» CNews Analytics впервые составил рейтинг крупнейших поставщиков IaaS. В исследовании приняли 14 компаний, совокупная выручка которых составила ₽3,8 млрд. По сравнению с 2014 г. участники заработали на 63% больше (по итогам 2014 г. совокупный оборот от IaaS тех же компаний составил ₽2,35 млрд.)[11].

Все участники рейтинга продемонстрировали положительную динамику за исключением компании Inoventica (-3%). Высокие темпы роста свидетельствуют о том, что рынок IaaS находится в начале своего становления.

Крупнейшие поставщики IaaS в России 2016

J’son & Partners: 3,4 млрд руб (+31%)

Под оцениваемым в настоящем исследовании рынком IaaS (Infrastructure as a Service, Инфраструктура как Услуга) понимаются услуги предоставления виртуальных серверов в формате облачного сервиса. Расходы на облачные системы хранения данных и дополнительные сервисы, предлагаемые провайдерами (в том числе, в составе пакетов услуг) в настоящем отчете не учитываются. Также не рассматриваются потребление со стороны частных пользователей (B2C) и услуги IaaS, предоставляемые на базе инфраструктуры, находящейся за пределами территории России.

По оценкам J’son & PartnersConsulting, объем оцениваемого рынка услуг IaaS в 2015 году в денежном выражении составил 3,4 млрд руб., на 31% превысив аналогичный показатель 2014 года.

По оценкам компании J’son & Partners Consulting, объем оцениваемого рынка IaaS в 2015 году в денежном выражении составил 3,4 млрд руб., на 31% превысив аналогичный показатель 2014 года.

По данным J'son & Partners Consulting, всего в 2015 году в России услугами IaaS российских провайдеров пользовались около 28 тыс. компаний.

Драйверы и барьеры

В структуре нагрузки коммерческих центров обработки данных (ЦОД) продолжается рост доли облачных услуг, в том числе, IaaS. Несмотря на сложную ситуацию в российской экономике, отражающуюся на динамике большинства направлений ИТ, сегмент облачных услуг сохраняет положительную динамику. На рынок выходят и новые крупные провайдеры

Одним из основных драйверов развития рынка остается растущий спрос на обработку корпоративных данных, как за счет собственно увеличения их объема, так под влиянием процессов консолидации, связанных с виртуализацией рабочих мест и приложений. Увеличивается и число исполняемых полностью в цифровом виде транзакций, что требует постоянного наращивания вычислительных мощностей и систем хранения данных.

Благоприятно сказывается на развитии отрасли начало использования версий СУБД, позволяющих динамически подключать внешние облачные вычислительные ресурсы.

Стимулирует развитие рынка публичного IaaS и сокращение бюджетов на ИТ (в привязке к доллару) у большинства заказчиков. Многие компании рассматривают публичные облака как реальную альтернативу инвестициям в развитие собственной инфраструктуры.

Среди других заметных факторов, влияние которых изучалось в данном исследовании, следует упомянуть развитие гибридных инфраструктур и телекоммуникационного сегмента, предложения иностранных игроков (мощности зарубежных ЦОД), политику поставщиков оборудования и ПО для развертывания IaaS, а также изменения в нормативно-правовой базе.

Перспективы развития рынка IaaS

По оценкам J’son & Partners Consulting, согласно базовому прогнозу сегмент публичных IaaS в России на интервале 2015-2020 гг. в рублевом выражении будет расти с CAGR составляющим 22%.

Согласно базовому прогнозу сегмент публичных IaaS в России на интервале 2015-2020 гг. в рублевом выражении будет расти с CAGR составляющим 22%. Однако следует отметить, что под влиянием ряда факторов, в первую очередь, макроэкономических и связанных с регулированием в отрасли, динамика может измениться в ту или другую сторону. Анализ возможных сценариев развития представлен в полной версии отчета.

iKS-Consulting: 4,4 млрд рублей (+52%)

- По оценкам iKS-Consulting, объем российского рынка облачных услуг в 2015 г. составил 27,6 млрд руб., показав рост на 39,6% к предыдущему году.

- По данным iKS-Consulting, объем рынка IaaS в 2015 году составил 4,4 млрд рублей, что на 52% больше показателя 2014 года.

- Крупнейшими игроками рынка IaaS по итогам 2015 года являются компании «Ай-Теко», «КРОК», Dataline, Softline и «ИТ-Град», на долю которых приходится более 55% всей выручки от услуг IaaS в публичных и гибридных облаках.

- В 2015 г. объем рынка сегмента SaaS достиг 22,2 млрд руб.

- 54% рынка SaaS составляет сегмент программного обеспечения для ведения бухгалтерского учета и подготовки и сдачи отчетности в налоговые органы. Вторым по объему является сегмент виртуальной телефонии, который занимает 16,4% рынка SaaS.

Компании, вошедшие в тройку лидеров по выручке от услуг IaaS, располагают собственными дата-центрами и на их базе разворачивают виртуальные площадки. «Ай-Теко» и «КРОК» являются в первую очередь интеграторами и оказывают облачные услуги в рамках специализированных комплексных проектов, Dataline – это крупный коммерческий ЦОД, а компании «ИТ-Град» и Softline - независимые облачные провайдеры, использующие физическую инфраструктуру партнерских дата-центров.

2014: J’son & Partners: 2,6 млрд руб (+13%)

По оценкам компании J’son & Partners Consulting (Джейсон энд Партнерс Консалтинг), объем услуг IaaS, предоставляемых российскими провайдерами корпоративным клиентам в России в 2014 году в денежном выражении составил 2,6 млрд руб., что на 26% выше показателя 2013 года[12].

По итогам 2015 года объем этого сегмента рынка вырастет на 31% и достигнет 3,4 млрд руб. Доля этой части рынка IaaS - около 35% от общего потребления IaaS в России, включающего массовый сегмент, сервисы предоставляемые международными игроками на основе находящейся за пределами РФ инфраструктуры и услуги облачного хранения данных без их обработки.

Лидирует в объеме выручки от предоставления услуг IaaS в 2014 году компания «Ай-Теко», ее доля рынка составила 22%.

Второй крупнейший игрок с долей в 15% - компания КРОК. Третье и четвертое место заняли компании «ИТ-ГРАД» и DataLine соответственно.

Среди компаний с годовым ARPU менее 500 тыс. руб. тройку лидеров составляли Cloud4Y, Inoventica Services и ActiveCloud.

Аналитики отметили ежегодное увеличение числа провайдеров, оказывающих услуги облачной инфраструктуры, что по их мнению говорит о заметном росте рынка и эффективности бизнес-модели.

На рынке IaaS основные драйверы и барьеры преимущественно технологического характера:

- основной драйвер - быстрый рост объема консолидировано хранимых и обрабатываемых корпоративных данных, как за счет собственно роста их объема, так и за счет процессов консолидации, связанных с виртуализацией рабочих мест и приложений. Еще и рост интенсивности исполняемых полностью в цифровом виде транзакций, что требует постоянного наращивания вычислительных мощностей и систем хранения данных.

- основным барьером также являются технические ограничения - для бизнес-приложений вроде ERP, операторский биллинг, автоматизированные банковские системы, процессинг и ряда других эти ограничения на уровне баз данных, поскольку используемые версии СУБД не позволяют масштабировать вычислительные ресурсы в «облако». В 2014 году появились версии, позволяющие динамически подключать внешние облачные вычислительные ресурсы, но процесс миграции больших прикладных систем на такие СУБД может занять не менее трех лет.

- проблемой является необходимость предоставления приложению не просто виртуального сервера в облаке, но полноценного виртуального контейнера (так называемого программно-определяемого ЦОД, SDDC), включающего в себя виртуальные системы хранения данных и программно-определяемую сеть.

Процесс создания провайдерами услуг IaaS и операторами физических сетей связи необходимой инфраструктуры для формирования таких виртуальных контейнеров также займет не менее трех лет.

2013: J’son & Partners: 1,68 млрд руб. (+35%)

По оценкам компании J’son & Partners Consulting, рынок IaaS в 2013 году в денежном выражении составил 1,68 млрд руб., на 35% превысив аналогичный показатель 2012 года. В текущем году мы ожидаем увеличение темпов роста до 50%, при этом объем рынка составит порядка 2,5 млрд рублей.

Рынок облачных сервисов IaaS становится всё более популярной услугой в России. По прогнозам J'son & Partners Consulting, к 2018 году рынок составит около 7 млрд рублей со среднегодовым темпом роста 29% в течение 2014-2018 гг.

Лидером по выручке от предоставления услуг IaaS в 2013 году второй год подряд была компания Ай-Теко, доля рынка которой составила 32%. Вторым крупнейшим игроком, с долей в 28%, была компания КРОК. Обе компании работают с крупным бизнесом. Третье и четвертое место занимают Онланта (основные клиенты – крупный бизнес) и Inoventica (Parking.ru) соответственно. Замыкает пятерку лидеров компания Cloud4Y. Среди новых игроков следует отметить компанию Облакотека, которая начала активно предоставлять услуги IaaS лишь в 2013 году.

По оценкам J'son & Partners Consulting, всего в России услугами IaaS российских компаний пользовались около 20 тыс. компаний, а к 2018 году количество компаний, использующих IaaS, увеличится почти в 3 раза и составит порядка 58 тыс.

Компания Parallels (Параллелз Софтвер) дает такую оценку: в 2013 году по сравнению с 2012 годом российский рынок IaaS вырос на 36%, достигнув отметки в 7,8 млрд руб. ($242 млн). 15% российских СМБ используют хостинг серверов, что на 9% больше, чем в начале 2012 года.

Телеком-компания «Караван» прогнозировала, что к 2013 году российские предприятия приобретут услуг IaaS на 83 млн долл., причем 64% из них будут оказаны на территории России. Таким образом, локальный рынок IaaS в России к 2013 году мог составить 53 млн долл. Это значительно выше прогноза IDC на этот же период, составляющего 38,5 млн долл. Подавляющую долю рынка будет обеспечивать Web-сегмент (порталы, корпоративные сайты, интернет-магазины, игровые сервера, сервера разработчиков интернет-приложений). Лишь незначительную долю «облачных» услуг продолжат занимать бизнес-приложения. [13]

По данным J'son & Partners Consulting, рынок облачных сервисов демонстрирует значительный рост. Даже при текущем уровне функциональных возможностей данных сервисов рынок еще далёк от насыщения, поэтому, по мнению J'son & Partners Consulting, скорость развития этого рынка не будет находиться в значительной корреляции от изменений/улучшений качества и функционала облачных сервисов. При этом немаловажным фактором роста остается увеличение активности текущих и появление новых игроков, особенно крупных телекоммуникационных компаний.

Значительным фактором роста рынка может послужить снижение стоимости на облачные сервисы. Так, использование необлачной инфраструктуры в некоторых случаях оказывается экономически более выгодно, чем облачной.

Кроме того, весомым барьером является нежелание IT-директоров компаний переходить на облачную инфраструктуру ввиду необходимости проведения инфраструктурных изменений и возможного сокращения штата IT-персонала.

В настоящее время в России ведется активная работа по регулированию и принятию современных законов, регулирующих многие области телеком- и IT-рынков. По мнению J'son & Partners Consulting, регулирование рынка и принятие нормативов может оказать положительное влияние на отрасль.

2012: J’son & Partners: 1,24 млрд руб (+226%)

Российский рынок аренды вычислительных мощностей (Infrastructure-as-a-Service, IaaS) за 2012 год увеличился на 226%. По оценкам J’son & Partners, он составил 1,24 млрд руб. Очевидно, услуги IaaS становятся востребованными на российском рынке, и все большее количество компаний переходит на облачную инфраструктуру.

Динамика российского рынка IaaS

J’son & Partners, 2013

При этом, по методологии J'son & Partners Consulting, зарубежные компании, предоставляющие услуги IaaS российским клиентам, не учитываются в оценке рынка. Под объемом российского рынка IaaS считали объем денег, которые заплатили российские потребители российским юридическим лицам.

Услуги IaaS на российском рынке в 2012 году предоставляли 11 крупных игроков (J’son & Partners): ActiveCloud, Clodo (АйТи Хаус), Cloud One, «Крок», Parking.ru, Selectel, «Ай-Теко», «Оверсан», «Скалакси», Корп Софт (CorpSoft24), Dataline. Компания CloudGate (бренд «Скалакси») c августа 2013 года прекратила оказание таких услуг.

Лидером по выручке от предоставления услуг IaaS (рис. 4) в 2012 г. была компания "Ай-Теко", следом за ней идет компания "КРОК" (в 2011 г. компания "КРОК" являлась лидером по выручке). Обе компании работают с крупным бизнесом. Третье и четвертое место занимают ActiveCloud и Parking.ru соответственно.

Что любопытно самым «продвинутым» регионом является не Москва, а Санкт-Петербург – именно там наблюдается наибольшее проникновение услуг IaaS – 4%. В Москве этот показатель составляет 3,8%, а во всех остальных крупных городах не превышает 1%.

При сравнении компаний по количеству клиентов ситуация выглядит несколько иначе. Лидером с большим отрывом являлась компания Clodo, на втором месте была компания Scalaxy, третье место делили Parking.ru и Selectel.

Если говорить о сегментации, то все компании нацелены на различные сегменты рынка. Если "КРОК" и "Ай-Теко" ориентированы на крупный бизнес, то такие компании, как Selectel, Clodo и Scalaxy, ориентированы скорее не сравнительно небольшой бизнес. Вероятно, выручка от услуг IaaS игроков, предоставляющих услуги на массовом рынке (SMB), должна в конечном итоге сравняться и, возможно, превысить выручку от услуг IaaS системных интеграторов. В среднем на рынке годовой ARPU (средняя выручка в расчете на одного абонента) в 2012 г. составил 73,5 тыс. руб., что почти в 2 раза больше аналогичного показателя в 2011 г. В целом компании по ARPU можно разделить на 3 сегмента:

- ARPU более 1 млн руб.: системные интеграторы ("КРОК", "Ай-Теко");

- ARPU более 30 тыс. руб.: Cloud4Y, "Оверсан", Parking.ru, ActiveCloud;

- ARPU менее 30 тыс. руб.: Selectel, Clodo, Scalaxy.

Для того чтобы понять, насколько быстро растет сегмент, было проведено сравнение темпа роста данного сегмента с темпами роста услуг-субститутов (конкурирующих и/или технологически предшествующих). Если за 2012 г. рынок IaaS в денежном выражении вырос на 226%, то рынки вторичного хостинга и коммерческих ЦОД увеличились лишь на 29 и 22% соответственно. Столь высокий рост означает, что услуги IaaS становятся востребованными на российском рынке и все большее количество компаний переходят на облачную инфраструктуру.

2011: J’son & Partners: 380 млн руб

По оценкам компании J’son & Partners, рынок IaaS в 2011 году в денежном выражении составил 380 млн руб.

Прогноз российского рынка IaaS по выручке, 2010-2016, млрд руб

J’son & Partners Consulting, 2012

Сравнение объемов рынков IaaS, коммерческих ЦОД и вторичного хостинга в России, 2011, млрд руб

J’son & Partners Consulting, 2012

Услуги IaaS на российском рынке предоставляют 8 крупных игроков: Active, Clodo (АйТи Хаус), Cloud One, КРОК, Parking.ru, Selectel, Ай-Теко и Оверсан. Лидером по выручке является компания КРОК, следом за ней идет компания Ай-Теко. Обе компании работают с крупным бизнесом. Замыкает тройку компания Parking.ru.

Топ-5 игроков российского рынка IaaS по выручке, 2011

J’son & Partners Consulting, 2012

Топ-5 игроков российского рынка IaaS по количеству клиентов, 2011

J’son & Partners Consulting, 2012

При сравнении компаний по количеству клиентов ситуация выглядит несколько иначе. Лидером является компания Оверсан, обслуживающая более 9 тыс. клиентов, далее идет проект Clodo, замыкает тройку компания Selectel.

На 2011 год рынок IaaS был не развит в России, большинство компании были не готовы переходить на использование облачных сервисов. На конец 2011 года суммарная полезная площадь российских коммерческих ЦОД составила 60980 кв. м, увеличившись более чем на 60% по сравнению с 37500 кв. м на конец 2010 года. Существенный рост полезной площади дата-центров в 2011 году стал возможен как за счет расширения существующих ЦОД, так и за счет появления на рынке новых игроков.

Самый большой прирост полезной площади показала Москва, но в последние 2 года в площадном выражении доля Московского региона сокращается, что связано, в первую очередь, с активным строительством в прошлом и текущем годах в Санкт-Петербурге и других регионах.

Полезная площадь российский коммерческих ЦОД, кв. м.

J’son & Partners Consulting, 2012

Около 51% полезной площади российских ЦОД приходится на Москву и МО, около 25% - на Санкт-Петербург и Ленинградскую область, около 24% - на остальные регионы России.

Географическое распределение коммерческих ЦОД в России, 2011

J’son & Partners Consulting, 2012

Наибольшие доходы от продажи услуг получают дата-центры Москвы и МО, их доля в общих доходах российских дата-центров составляет 60,5%, доходы дата-центров Санкт-Петербурга и Ленинградской области и региональных дата-центров составляют 29,7% и 9,8% от общих доходов российских дата-центров соответственно.

Российский рынок вторичного хостинга, 2010-2016, млрд руб

J’son & Partners Consulting, 2012

В рамках данной услуги предоставляется ПО, обеспечивающее работу необходимых заказчику сервисов, но работающее на одной аппаратной платформе с другими подобными виртуальными серверами. По оценкам J’son & Partners Consulting, российский рынок хостинга в перспективе до 2016 года будет расти в среднем на 20-30% в год.

См.также

- Обзор TAdviser: Коммерческие ЦОДы

- Центр обработки данных (дата-центр)

- Ключевые услуги на базе ЦОД

- Колокация (Colocation)

- Российский рынок ЦОД

- Тенденции на российском рынке дата-центров

- Облачные сервисы (рынок России)

- Что такое "зеленый" дата-центр?

- Измерение экономичности ЦОД

- Контейнерные ЦОД

- Технологии для ЦОД: Твердотельные накопители (SSD)

- Мировой рынок ЦОД

- Главные тенденции мирового рынка ЦОД

- Каталог IaaS - Инфраструктура как услуга решений и проектов

- PaaS

- SaaS

- ЦОД

- Cloud computing

Примечания

- ↑ «Индекс уверенности рынка инфраструктурного облачного провайдинга»

- ↑ Российский рынок IaaS и PaaS: новые рыночные возможности для провайдеров. Прогноз до 2029 года

- ↑ Облачный атлас: как вырос рынок сервисов c IT-инфраструктурой в 2023 году

- ↑ Облака смотрят свысока

- ↑ Рынок российских облачных сервисов вырос на 42%

- ↑ Российский рынок инфраструктурных облачных сервисов 2021

- ↑ Российский рынок публичных IaaS/PaaS в 2020 году: «взрыва» не произошло

- ↑ Сбербанк поднялся на «облаке». SberCloud резко увеличил долю рынка

- ↑ Облачный рынок далек от насыщения

- ↑ Зарубежные компании начали закупать в России облачные услуги

- ↑ CNews выпустил рейтинг «облачных» сервисов России

- ↑ Рынок услуг IaaS, предоставляемых российскими провайдерами корпоративным клиентам, итоги 2014 г.

- ↑ http://www.osp.ru/news/2011/0216/13005748/